Oczywistą konsekwencją faktu, że mamy najniższe w historii stopy procentowe, jest atrakcyjne oprocentowanie kredytów i niesatysfakcjonująca posiadaczy oszczędności wysokość odsetek od bankowych lokat. Jeśli jednak spojrzeć na to uważniej, także nie tylko z punktu widzenia wartości nominalnych, lecz względnych, oceny nie są już tak oczywiste.

Według danych NPB, średnie oprocentowanie kredytów konsumpcyjnych na okres od 1 do 5 lat wynosi obecnie 7,6 proc., a więc jest o połowę niższe niż dziesięć lat temu (w lutym 2007 r. sięgało ono 14,4 proc.). W tym samym czasie wysokość odsetek na lokatach o terminie do dwóch lat, obniżyła się z 2,8 do 1,6 proc., czyli o prawie 43 proc. W okresie poprzedzającym globalny kryzys finansowy oraz w pierwszej jego fazie, proporcje te zmieniały się dość wyraźnie na korzyść lokat. Banki potrzebowały pieniędzy klientów, by nadążyć z udzielaniem kredytów w czasie gospodarczego boomu, a po załamaniu koniunktury, lokaty stały się cennym źródłem kapitału, który stał się trudno dostępny na rynku. Na przełomie lat 2008-2009 gotowe były płacić posiadaczom oszczędności nawet 6,5 proc. rocznie. Przy oprocentowaniu kredytów sięgającym wówczas 14-14,5 proc. i tak uzyskiwały przyzwoitą różnicę. Stopniała ona z około 8 punktów procentowych wówczas do 6 punktów obecnie, a więc wbrew narzekaniom bankowców, wcale nie tak drastycznie.

Teraz sytuacja jest taka, że mimo rekordowo niskich stóp procentowych, niezłej sytuacji w gospodarce i zbliżającego się ożywienia w inwestycjach, popyt na kredyt jest niewielki, a pieniędzy w bankach sporo. Nie ma więc szans na to, by oprocentowanie lokat poszło w górę, tym bardziej, że Rada Polityki Pieniężnej twardo deklaruje, że stóp nie podniesie jeszcze przez co najmniej dziesięć miesięcy, a może i dłużej. Jeśli do tego obrazu dodać nasilającą się inflację, to oszczędzający o najbardziej ostrożnym nastawieniu, a więc korzystający z lokat bankowych, są skazani na realną utratę wartości swojego kapitału.

Zupełnie inaczej wygląda sytuacja w przypadku kredytów na cele konsumpcyjne. Po pierwsze, należy zauważyć, że ich średnie oprocentowanie (7,6 proc.) nie jest tak odległe od maksymalnej dopuszczalnej wysokości odsetek, wynoszącej obecnie 10 proc. (dwukrotność stopy referencyjnej NBP powiększonej o 3,5 punktu procentowego). Tak wysoki poziom średniego oprocentowania wskazuje, że spora część kredytów udzielana jest po stawce maksymalnej. Przy odsetkach sięgających 10 proc. w czasach rekordowo niskich stóp procentowych, trudno mówić, że kredyt (konsumpcyjny) jest tani. A przecież na koszt kredytu składają się nie tylko odsetki, ale także inne elementy, takie jak prowizja i pozostałe opłaty. Łączny koszt kredytu odzwierciedla tzw. Rzeczywista Roczna Stopa Oprocentowania (RRSO), uwzględniająca wszystkie te elementy.

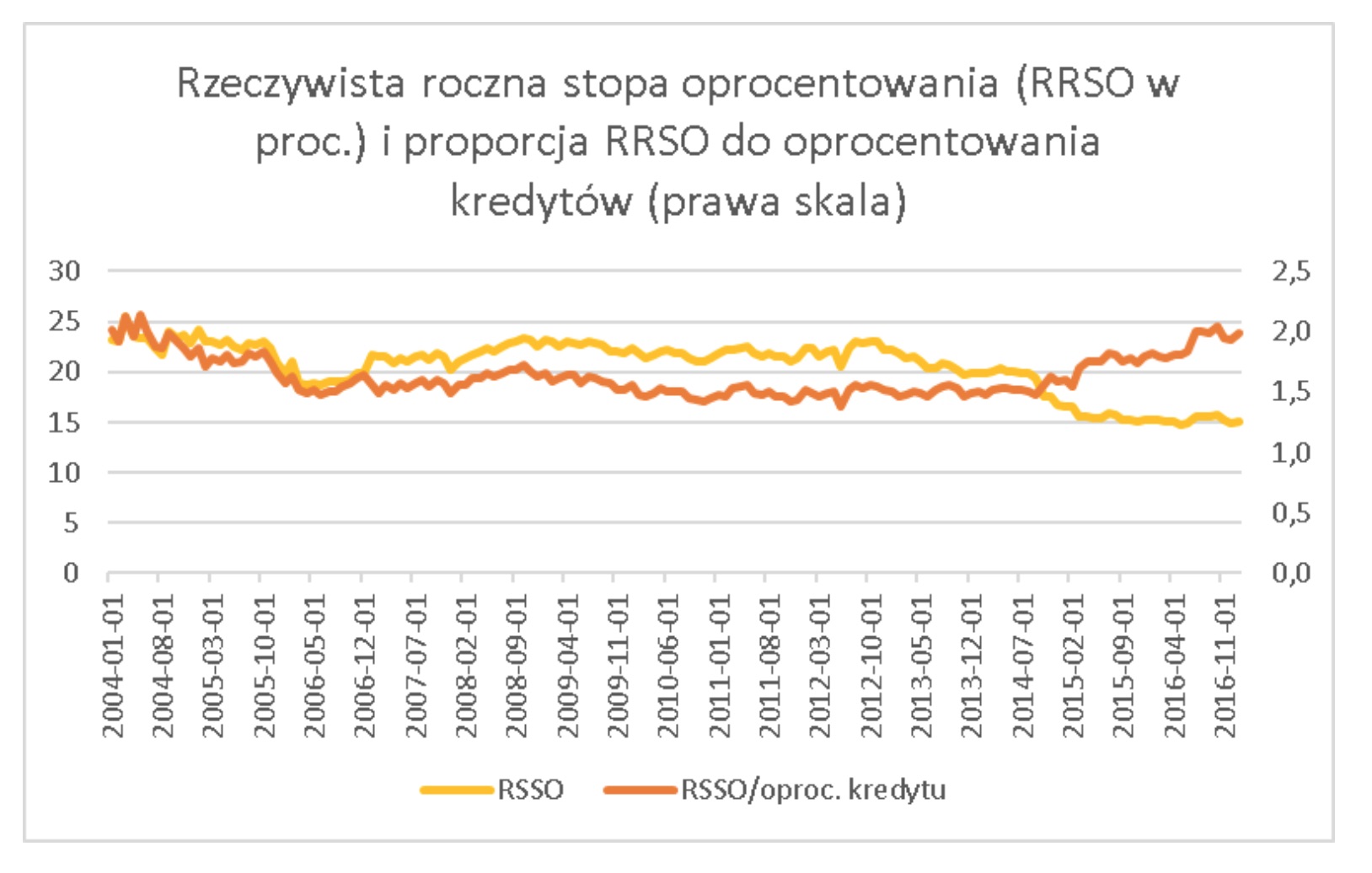

Ta zaś, według NBP, wynosiła na koniec stycznia średnio 15,1 proc. Jej wysokość od kilku lat również się obniża i także jest najniższa w historii. Jeszcze pod koniec 2012 r. przekraczała 22 proc. Jednak co ciekawe, od końca 2014 r. mocno w górę idzie za to relacja między RRSO a średnią wysokością odsetek, osiągając poziom najwyższy od 2004 r., czyli od trzynastu lat. Obecnie, podobnie jak wówczas, koszt kredytu konsumpcyjnego mierzony wartością RRSO jest dwukrotnie wyższy niż średnia wysokość samych odsetek. Wcześniej przez wiele lat (od 2006 do 2014 r.) RRSO była jedynie półtora razy wyższa niż wysokość odsetek. To oznacza, że obecnie, w czasach rekordowo niskich stóp procentowych, banki zapewniają sobie zyski w dużej mierze dzięki śrubowaniu pozaodsetkowych opłat dodatkowych.